今年以來,新能源汽車的發展依然可以用如火如荼來形容。根據中汽協數據,1-7月新能源汽車產銷分別完成50.4萬輛和49.6萬輛,比上年同期分別增長85%和97.1%。其中純電動汽車產銷分別完成38.2萬輛和37.3萬輛,比上年同期分別增長71%和82.4%,增長勢頭可謂是非常的良好。

新能源車銷售勢頭良好

在新能源汽車銷量劇增的有力帶動下,國內動力電池的出貨量也實現穩步提升。相關數據顯示,今年7月國內新能源汽車市場動力電池的裝機量為3.4GWh,同比增長30%,環比小幅增長16%。而今年1-7月,動力電池累計裝機量達18.9GWh,同比增長126.2%,預計下半年仍將高速增長。

由此看來,動力電池行業的“錢”景確實值得期待。然而事實上,從相關動力電池企業已公布的上半年的業績報表來看,雖然大家電池出貨量及銷售額普遍增長,但是在凈利潤的表現上卻是差強人意。雖然不乏凈利潤飄紅的代表,但也不乏大幅下滑的典型,不少動力電池企業陷入增量不增利的怪圈。

“今年是國內動力電池行業發展的關鍵之年,企業面臨著補貼大幅度下滑、能量密度及續航門檻大幅提高、企業資金鏈緊張、日韓企業蓄勢待發等多重壓力。如今主流動力電池企業的凈利潤出現大幅下滑,預示著市場進入洗牌階段,特別是二三線企業,面對的生存壓力將會更大。”業內人士提到。

作為國內產能規模靠前的兩大動力電池供應商,近日寧德時代和比亞迪相繼公布了上半年的半年度報告。寧德時代在其報告中稱,今年上半年公司實現營收93.4億元,相比去年同期增長48.7%;實現凈利潤10.7億元,同比減少45.8%;歸屬上市公司股東凈利潤為9.1億元,同比下降49.7%。

對于凈利潤大幅下降的原因,寧德時代在其半年報中表示,主要是因為上年同期轉讓了持有的普萊德股權取得的處置收益影響,扣非后對凈利潤貢獻達到36.5%,表明公司凈利潤增長依然保持上升趨勢。值得注意的是,今年上半年寧德時代動力電池在新能源乘用車領域市占率已達40%,而新能源客車領域達49%。

比亞迪遭遇銷量上升凈利下滑

相較之下,比亞迪凈利潤下滑更為明顯。據比亞迪發布的上半年度業績報告顯示,今年上半年比亞迪營業額為521.6億元,相比去年同期增長約20.2%;而歸屬上市公司凈利潤約為4.79億元,同比下滑72.2%。比亞迪在報告中還提到,今年上半年比亞迪共收到與汽車相關的政府補貼為8.9億元。

可以看到,如果扣除政府補貼的話,比亞迪上半年基本上處在虧損的狀態。比亞迪在其半年報中表示,業績的下降是因為補貼退坡的影響。由于今年補貼退坡的力度加大,導致包括電動大巴和新能源乘用車在內的新能源汽車業務的整體盈利水平,較去年同期相比有較大幅度的下降。

除寧德時代和比亞迪外,包括億緯鋰能在內的多家電池企業也有此種煩惱。在億緯鋰能發布的半年報中可看到,上半年其鋰電池業務實現營收12.69億元,同比增長219.6%。公司實現營收18.84億元,同比增長40.2%;公司實現歸屬于母公司股東凈利潤1.59億元,比上年同期下降31.7%。

動力電池企業如此,配套材料企業也不例外。譬如多氟多上半年營收17.1億元,同比增長11.2%,凈利潤1.3億元,同比下滑13.3%;廈門鎢業上半年營收86.6億元,同比大幅增長40.2%,凈利潤3.3億元,同比下降26.3%;科陸電子上半年營收同比增長29.3%,凈利潤同比大降52.1%等。

不過相比上述企業,包括堅瑞沃能、猛獅科技、融捷股份等業績均出現虧損。其中融捷股份凈利潤為虧損314萬元,同比下滑600.3%;猛獅科技凈利潤為虧損3.08億元,同比下滑752.6%;堅瑞沃能凈利潤為虧損16.7億元,同比下滑399%。由此可見,當前動力電池行業確實面臨著非常嚴峻的局面。

綜合來看,對于凈利潤下滑的原因,多家公司的解釋主要集中在補貼退坡、動力電池產品價格持續下降。“年初,大家預期的目標是動力電池在去年的價格基礎上再降20%。但從當前情況來看,已經遠遠超過這個預期,價格下跌導致動力電池行業的盈利空間遭遇到大幅的擠壓。”業內人士表示。

動力電池價格大幅跳水

相關數據顯示,2017年初三元鋰電池價格尚在1.6元/瓦時左右,磷酸鐵鋰電池價格在1.9元/瓦時左右。而到了2018年二季度末,三元鋰電池價格已經跌到1.2元/瓦時左右,磷酸鐵鋰電池價格也趨近1.2元/瓦時。而車企對動力電池企業的降價訴求,已遠遠超過了動力電池企業的承受能力。

價格大幅下跌自然會伴隨著毛利率下降。從大家公布的報表可看到,寧德時代動力電池系統的毛利率為32.67%,同比下降4.38%;國軒高科動力鋰電池的毛利率為32.47%,同比下滑5.44%;億緯鋰能鋰離子電池毛利率為18.78%,同比下滑4.05%。而對于不具備規模效應的中小動力電池企業來說,形勢則更加嚴峻。

加上新能源汽車補貼政策的調整,中小電池企業更是難以為繼。“事實上,新的補貼政策給電池廠商帶來的壓力不僅僅體現在價格下降方面。新政策的調整,對企業的各方面能力都提出了更高要求,電池廠商必須根據政策標準對電池能量密度、輕量化方案甚至材料配比進行調整。”業內人士指出。

而據《動力電池》雜志調研得知,當前不少企業的動力電池產品根本達不到新能源汽車推薦目錄的補貼門檻,沒有車企愿意采用只能轉戰儲能領域。而這部分企業,需要在能量密度的提升方面狠下功夫,對技術路線、PACK方案等進行相應的調整,而這也會極大地加重動力電池企業的成本壓力。

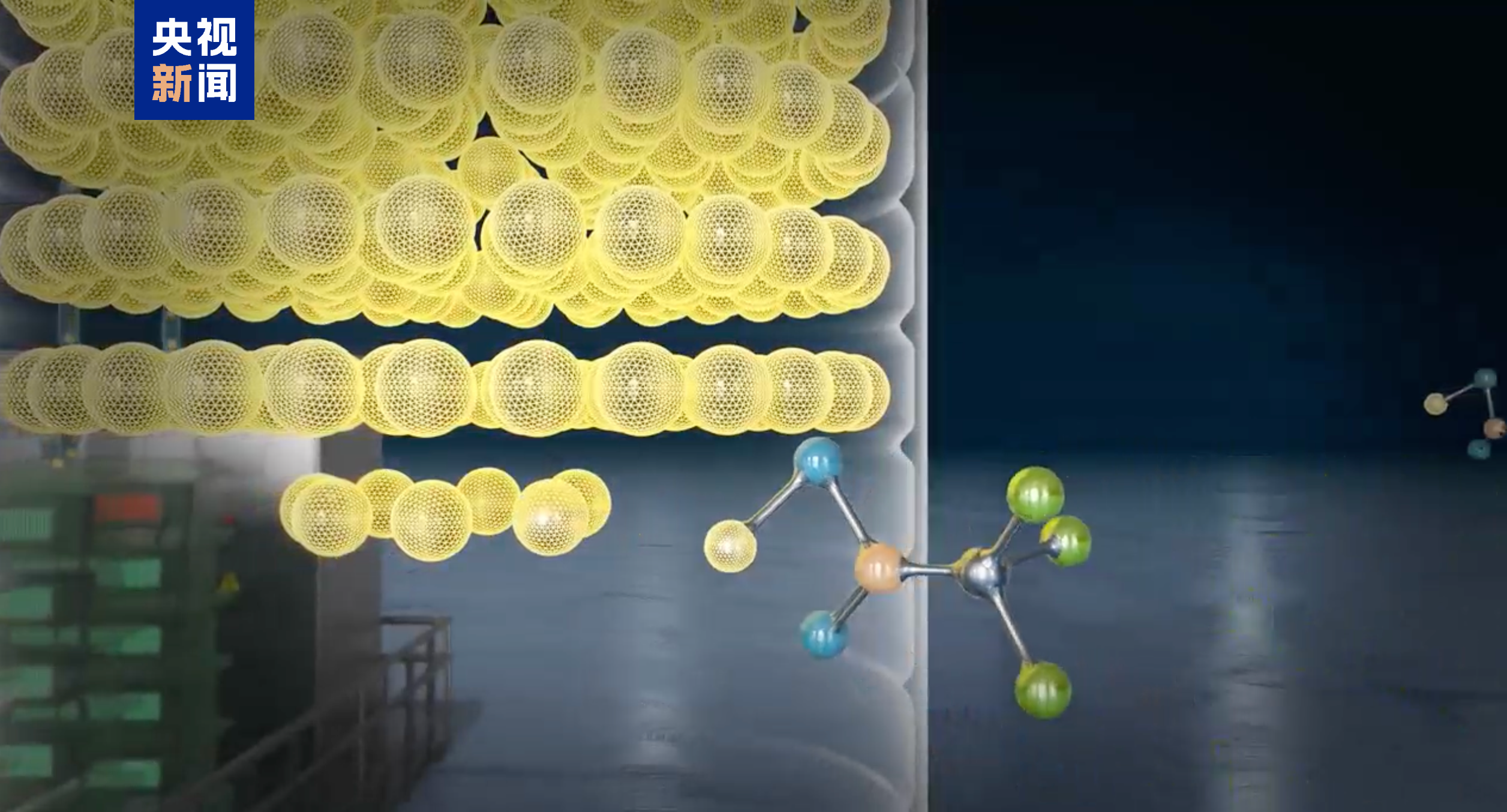

不過幸運的是,此前始終處于高位的包括鈷、碳酸鋰在內的原材料價格開始走低,可以部分抵消因動力電池價格下降帶來的壓力。相關數據顯示,9月7日鈷最低報價已低至47.5萬元/噸,相較其價格最高點已跌去近1/3;電池級碳酸鋰最低報價已低至9.2萬元/噸,相較其價格最高點已接近腰斬。

碳酸鋰價格較最高位接近腰斬

幾家代表性企業銷量提升而凈利下滑,這也恰恰反映出當前動力電池行業內艱難的生存現狀,車企和消費者降成本的要求使得動力電池企業難以招架。“如果單純依靠壓低動力電池的價格來達成新能源車降成本的目標,顯然是不現實的,降低成本需要整個產業鏈的通力合作”。某電池企業負責人表示。

“目前最行之有效降低成本的方式有兩種,一種是修煉內功,研發出新材料、新產品以及提高產品合格率;另外一種是外在聯合,加強供應鏈協作,與新能源車企和材料企業達成戰略合作模式。”業內人士分析認為,新能源汽車要想有效降低成本,必須調動產業鏈的各個環節,首先體現在原材料供應上。

“上游原材料開發技術瓶頸導致了我們自產率偏低,因此資源的供給出現短缺,所以價格飛漲,導致整個產業鏈成本壓力陡升。”業內人士表示,鋰電池的規模逐步擴大,對鋰鈷的需求也將逐步提升。全球鋰、鈷、鎳資源呈現寡頭壟斷的特征,長期來看國內電池企業受制于上游材料的風險很大。

近年來,布局上游穩定原材料供應在動力電池行業達成共識。以寧德時代為例,寧德時代通過全資子公司加拿大時代收購北美鋰業股份,將成為北美鋰業的控股股東,北美鋰業擁有位于魁北克省的La Corne鋰礦項目。與此同時,寧德時代聯合大眾與鈷礦巨頭嘉能可簽署三方協議,穩定鈷原料供應。

穩定原材料供應,既可滿足自身產能增長需求,在議價方面也會有更多話語權。然而對中小電池企業來說,這條路似乎行不通。從目前情況來看,提升產品良率以及產能利用率則顯得更為實際。在電池企業最為看重的產品良率上,外資在95%、98%以上,而國內企業做得最好的也就90%左右。

掌握上游資源已達成共識

“而具體到PACK階段,動力電池的產品良率僅為80%甚至更低,因此提升成品率也是動力電池企業實現降本的有效途徑。”業內人士表示,除提升良率之外,實現PACK模組的標準化生產,也可以降低PACK設計成本和售后成本。同時提高電池梯次利用率,充分利用淘汰的動力電池殘余價值。

有關數據顯示,2017年中國動力電池的產能已經超過200GWh,但總體的產能利用率卻只有40%,市場兩極分化明顯。“當前,關于動力電池的投資圍繞著固化的技術、低端的領域來積聚,容易制造出沒有實際競爭力的產能。因此與其投入巨額資金擴充產能,還不如在提升品質與產能利用率上做文章。”

最后找準產品的市場定位,當前動力電池市場集中度提升,如果希望通過規模化生產達成提質降本的目的,肯定拼不過寧德時代、比亞迪等巨頭;而如果希望通過研發形成技術優勢的領先,肯定拼不過松下、三星等外資企業。所以,企業需要找準自身市場定位,瞄準細分市場,才能更好的生存下去。

轉載請注明出處。

1.本站遵循行業規范,任何轉載的稿件都會明確標注作者和來源;2.本站的原創文章,請轉載時務必注明文章作者和來源,不尊重原創的行為我們將追究責任;3.作者投稿可能會經我們編輯修改或補充。

熱點推薦

熱點推薦

精選導讀

精選導讀

關注我們

關注我們